La SVoD va peser plus de 50% du marché US de la vidéo payante en 2025

Sur un marché en perte de croissance, la TV payante est de plus en plus en difficulté face aux plateformes comme Netflix, YouTube, Prime, AppleTV+ ou encore Max. C’est ce que révèle eMarketer dans le dernier Digital Video Forecast and Trends.

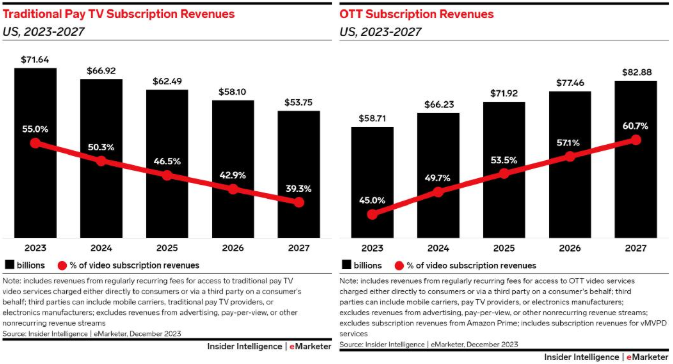

En 2024, les Américains consacreront 133,15 milliards de dollars pour souscrire à des offres TV ou VoD payantes. C’est 2,1% de plus qu’en 2023. Mais cette croissance devrait ralentir à l’avenir : selon eMarketer sa progression annuelle sera seulement de 1% entre 2025 et 2027.

La télévision par abonnement classique perd 6 à 7% de revenus chaque année

Un ralentissement qui n’arrange pas les opérateurs traditionnels : leurs revenus issus des abonnements diminuent en moyenne de 6 à 7% chaque année. Les acteurs de la télévision par satellite sont les plus durement touchés, avec une baisse de 11,5% de leurs revenus, selon eMarketer.

Cette année, les offres de TV payantes ne représenteront plus que 50,3% du marché de la vidéo payante aux Etats-Unis, contre 72,6% en 2020. À l’inverse, les offres OTT ne cessent de voir leurs revenus augmenter. Elles devraient ainsi peser 53,5% du marché en 2025, tout en connaissant elles aussi un ralentissement de leur croissance, qui passera pour la première fois sous les 10% en 2025.

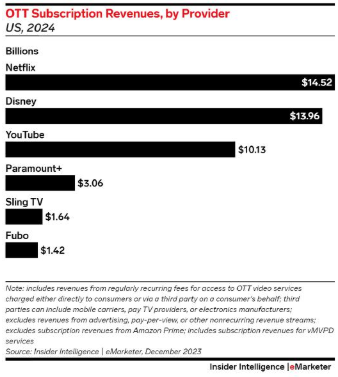

Netflix domine le marché OTT, devant Disney et YouTube

Avec 14,52 milliards de dollars de revenus, Netflix devrait peser plus de 20% de la croissance des revenus des plateformes OTT pour 2024, devant Disney et son offre combinée Hulu et ESPN+. Un peu moins de 25% de la croissance OTT proviendra du segment des offres de TV en ligne, ou vMVPD : les plateformes diffusant en ligne les contenus de chaînes linéaires, comme YouTube TV, Sling TV, Fubo TV ou encore Roku et Hulu.

YouTube est devenu le leader de ce segment. La plateforme a cassé la tirelire pour s’offrir une partie des droits de diffusion de la NFL pour 2 milliards de dollars par an. Les 7 milliards de dollars de revenus issus de son offre TV, ajoutés aux 3 milliards de Premium lui permettent de passer pour la première fois la barre des 10 milliards de dollars de revenus issus de l’abonnement. C’est 37,6% de ses revenus totaux, plus de deux fois plus qu’en 2019.

25% des consommateurs US ont résilié au moins 3 abonnements en deux ans

La concurrence est ainsi de plus en plus rude entre les plateformes, alors que la crise du pouvoir d’achat oblige les consommateurs à faire des arbitrages. Selon eMarketer, 6,3% des abonnés à un service de streaming ont résilié leur offre en novembre 2023, contre 5,1% un an auparavant. La part des consommateurs ayant résilié au moins trois abonnements ces deux dernières années passe de 15 à 25% cette année.

Les plateformes qui profitent du contexte sont celles qui proposent une offre avec publicités, à l’image de Prime Video : pour la première fois, le nombre d’abonnements à ces offres dépasse celui à des offres sans pub. Toutefois, Prime Video, qui a intégré un supplément de 3 dollars par mois, pourrait générer 1,8 milliard de dollars de revenus en 2024.

Prime Video n’étant qu’une partie de l’offre Prime, eMarketer ne l’intègre pas plus globalement dans son rapport.

À lire aussi

Fragmentation de l'écosystème video : le nouveau visage de la TV ?

Alors qu'Amazon lance aujourd'hui ses offres publicitaires sur Prime Video en France et que les acteurs historiques mettent le paquet sur le streaming, l'offre devient protéiforme pour le consommateur et le marché publicitaire dans un contexte de baisse des audiences de la TV linéaire. YouTube, Netflix, Disney+, MyCanal, Prime, TF1+ et bientôt M6+ et Max… comment les agences et les annonceurs abordent-ils ce changement de paradigme ? Souaade Agmir, directrice du trading digital chez Publicis Media livre son analyse à l'occasion de Total Video Forum, organisé par The Media Leader.

À lire plus tard

Vous devez être inscrit pour ajouter cet article à votre liste de lecture

S'inscrire Déjà inscrit ? Connectez-vous